Rechtsgrundlage

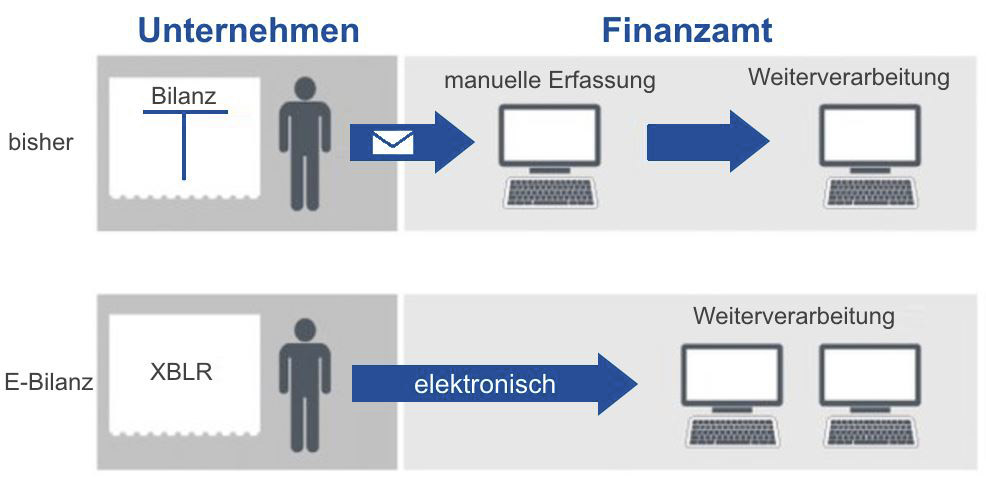

Als E-Bilanz wird in Deutschland die elektronische Übermittlung der Unternehmensbilanz an das zuständige Finanzamt bezeichnet.

Für Wirtschaftsjahre die nach dem 31.12.2011 beginnen, sind alle Inhalte der Bilanz und Gewinn- und Verlustrechnung nach amtlich vorgeschriebenem Datensatz via Datenfernübertragung elektronisch an das Finanzamt zu übermitteln. Ansätze oder Beträge in der Bilanz, die nicht den steuerlichen Vorgaben entsprechen, sind durch Zusätze oder Anmerkungen an die steuerlichen Vorschriften anzupassen und zusätzlich zu übermitteln.

Rechtsgrundlage ist § 5b EStG, eingeführt durch das Steuerbürokratieabbaugesetz. Dieser ist nach 52 Abs. 15a EStG für Wirtschaftsjahre anzuwenden, die nach dem 31.12.2010 beginnen.

Ziele

Das Steuerbürokratieabbaugesetz (SteuBAG) soll eine Erleichterung bei der Steuererhebung und einen Abbau der Bürokratie „im Interesse von Bürgerinnen und Bürgern, Unternehmen und Staat“ erreichen.

Dabei hilft die elektronische Übermittlung der Steuerbilanz, Fehlübertragungen zwischen Papierform und gespeicherten Daten zu vermeiden und die Prozesse effizienter zu gestalten. Zugleich werden umfassende Datenauswertungsmöglichkeiten seitens der Finanzverwaltung geschaffen.

Wer muss die E-Bilanz abgeben?

Alle unbeschränkt Steuerpflichtigen in Deutschland, die ihren Gewinn oder auch Verlust durch die Bilanz nach § 4 Abs. 4, §5 EStG sowie §§140,141 der Abgabenordnung (AO) oder durch die Tonnage nach § 5a EStG ermitteln.

Das sind:

- Alle Unternehmer sowie Land- und Forstwirte mit selbständigem Handelsgewerbe

- Unternehmen in Form einer OHG, KG

- Kapitalgesellschaften

- Nicht-Kaufleute, wenn

- der Gewinn aus Gewerbebetrieb über 50.000 € im Wirtschaftsjahr ist

- die Umsätze im Kalenderjahr 500.000€ überschreiten

- sich Personalgesellschaften, Einzelunternehmen, Land- und Forstwirte freiwillig ins Handelsregister eintragen lassen

Es gibt weder Erleichterungen für beschränkt Steuerpflichtige (inländische Betriebsstätten ausländischer Unternehmen), noch Bagatellgrenze für kleine Unternehmen oder Ausnahmeregelung für anschlussgeprüfte bzw. dauergeprüfte Unternehmen.

Zusammengefasst:

Die Übermittlungspflicht greift für alle Unternehmen, die nach handels- oder steuerrechtlichen Bestimmungen eine Bilanz aufzustellen haben oder diese freiwillig aufstellen – auch für ausländische Unternehmen mit inländischen Betriebsstätten.

Ausgenommen sind Unternehmen, die weder nach HGB noch nach anderen Rechtsvorschriften buchführungspflichtig sind und ihren Gewinn nach Einnahmen-Überschuss-rechnung ermitteln.

Diese Unternehmen müssen die Anlage EUR nach § 60 Abs. 4 EStDV für Wirtschaftsjahre ab 2011 ebenfalls elektronisch an die Finanzverwaltung übermitteln.

Was Sie beachten müssen:

Ab wann ist die E-Bilanz Pflicht?

Ursprünglich sollte die E-Bilanz für Wirtschaftsjahre ab 2011 verpflichtend sein.

Mit der Verordnung zur Verschiebung des Anwendungszeitpunkts der E-Bilanz wurde der beschlossen, dass die Bilanz für Wirtschaftsjahre ab 2012 elektronisch zu übermitteln ist.

Nichtbeanstandungs- und Härtefallregelungen verschieben die Pflicht zur Datenfernübertragung ein weiteres Mal.

Nichtbeanstandungsregelung für 2012:

Bei Bilanzen für Wirtschaftsjahre nach dem 31.12.2011 wird die Abgabe in Papierform nicht beanstandet. Die verpflichtende elektronische Übermittlung beginnt somit bei kalendergleichem Wirtschaftsjahr 2013 bzw. für das Jahr 2013/2014 bei abweichendem Wirtschaftsjahr

Geschäftsjahre ab 01.01.2013

Nach Ablauf dieser „Nichtbeanstandungsregelung“ mit dem Jahr 2012, sind bilanzierende Unternehmen seit 2013 verpflichtet, den Inhalt der Bilanz und GuV nach amtlich vorgeschriebenen Datensatz elektronisch zu übermitteln.

Für das Geschäftsjahr 2013 muss also die E-Bilanz zum ersten Mal zwingend erstellt werden. Dabei erfolgen Erstellung und Übermittlung in der Regel am Anfang des Geschäftsjahres 2014.

Verlängerte Übergangsfristen: Datenfernübertragung für die Wirtschaftsjahre ab 2015 bzw. 2015/2016 bei

- Sonder- und Ergänzungsbilanzen

- Kapitalkontenentwicklungen bei Personengesellschaften (für das Wirtschaftsjahr 2015 erstmals verpflichtend)

- Ausländische Betriebsstätten inländischer Unternehmen

- Inländische Betriebsstätten ausländischer Unternehmen

- Steuerpflichtigen wirtschaftlichen Geschäftsbetrieben steuerbegünstigter Körperschaften und Vereine

- Betrieben gewerblicher Art juristischer Personen des öffentlichen Rechts

Auch für das kommende Jahr 2015 gelten einige Übergangsfristen zur Vermeidung unbilliger Härten. Bestimmte Branchen und steuerbefreite Körperschaften sowie Personengesellschaften und andere Mitunternehmerschaften profitieren davon.

Bei der E-Bilanz sind die Vorgaben über den Aufbau des elektronisch zu übermittelnden Abschlusses – die Taxonomien – sowie die Mindestpositionen – die Pflichtfelder – zu beachten und einzuhalten.

Taxonomien

Taxonomien sind gegliederte Datenschemata, die Inhalt und Struktur der Finanzberichte beschreiben. Durch die Taxonomien werden die verschiedenartigen Positionen definiert, aus denen eine Bilanz oder Gewinn- und Verlustrechnung bestehen kann. Sie dienen also als Vorlage für den Abschluss und sind entsprechend ihrer Beziehungen zueinander geordnet.

Wie bei einem Kontenrahmen enthalten sie die Positionen, die für die individuelle Darstellung der Abschlussposten genutzt werden können. Die Taxonomien stehen unter www.eSteuer.de zur Ansicht und zum Abruf zur Verfügung.

Alle betroffenen Unternehmen müssen die geforderten Unterlagen übermitteln.

Grundsätzlich umfassen die Taxonomien gleichermaßen Positionen für alle Rechtsformen und möglichen Berichtsbestandteile sowie für deren mögliche Darstellungsformen. Allerdings werden für Unternehmen mit speziellen Rechnungslegungsvorschriften branchenspezifische Taxonomien sowie Taxonomieerweiterungen zur Verfügung gestellt.

Härtefallregelung

Die Finanzbehörde kann auf Antrag zur Vermeidung unbilliger Härte auf eine elektronische Übermittlung verzichten.

Dies ist der Fall, wenn eine elektronische Übermittlung für den Steuerpflichtigen wirtschaftlich oder persönlich unzumutbar ist.

Insbesondere dann, wenn die Schaffung der technischen Möglichkeiten für die elektronische Übermittlung nur mit einem erheblichen finanziellen Aufwand möglich wäre oder der Steuerpflichtige nach seinen individuellen Kenntnissen und Fähigkeiten nur eingeschränkt in der Lage ist, die Möglichkeit der elektronischen Übermittlung zu nutzen (§ 5b Abs. 2 Satz 2 EStG i.V.m. § 150 Abs. 8 AO).

Folgen fehlender Datenübermittlung

Greift der Härtefallantrag nicht oder wird dieser gar nicht erst gestellt und ein Unternehmer übermittelt seine Bilanzdaten dennoch nicht elektronisch, behält sich der Gesetzgeber verschiedene Maßnahmen vor (§§328 ff. AO):

- Androhung eines Zwangsgeldes

- Festsetzung eines Zwangsgeldes bis zu 25.000€

- Schätzung

Bei Verstoß gegen die Verpflichtung zur elektronischen Übermittlung der E-Bilanz ist in einem ersten Schritt die schriftliche Zwangsgeldandrohung möglich. Kommt das Unternehmen seiner Pflicht trotzdem innerhalb einer bestimmten Frist nicht nach, wird das Zwangsgeld festgesetzt.

Alternativ kann die Finanzbehörde die Besteuerungsgrundlage aber auch schätzen.

Die E-Bilanz im SAP-System

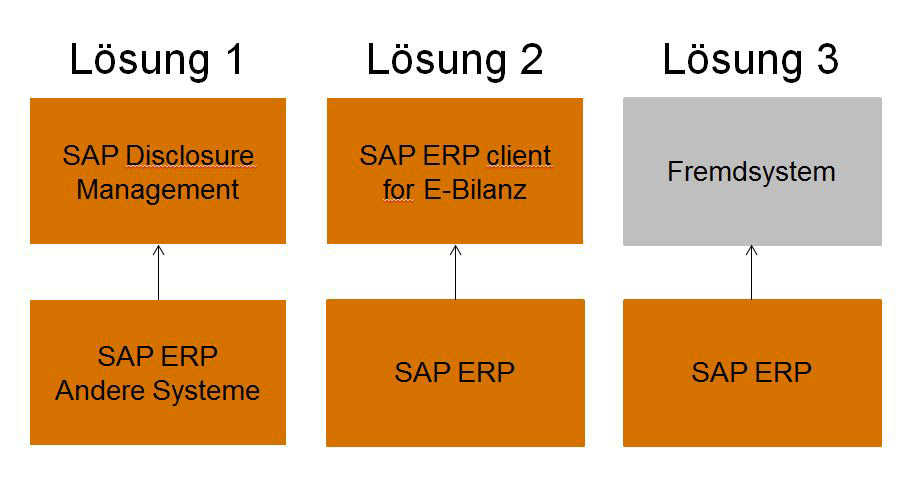

Zur Erstellung der E-Bilanz werden von SAP 3 verschiedene Optionen angeboten:

Lösung 1: Eine vollumfängliche Lösung in Kombination mit SAP Business Objects Disclosure Management

Lösung 2: Eine lokale PC-Lösung SAP ERP Client Add-On für E-Bilanz

Lösung 3: Verarbeitung der relevanten Daten als Download-Extrakt außerhalb von SAP

Funktionalitäten der E-Bilanz in SAP

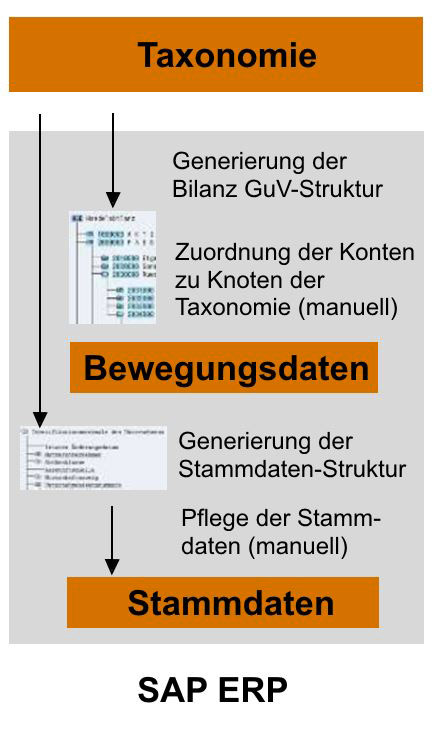

Erweiterungen im SAP ERP ermöglichen das Lesen der relevanten Taxonomie und die Erzeugung der Struktur in SAP. Neben der Kerntaxonomie können auch Branchen- sowie Erweiterungstaxonomien geladen werden. Dabei wird auch das automatisierte Anlegen mehrerer Strukturen sowie deren parallele Verwendung unterstützt.

Mit dem Einlesen der Taxonomie als erweiterte Bilanzstruktur werden die einzelnen XBRL-Tags automatisch auf Positionsebene gespeichert.

Stehen Erweiterungen oder Aktualisierungen der Taxonomien durch Behörden an, kann das bestehende Kontenmapping aus der bisherigen Struktur übernommen werden. Der Aufwand für das Taxonomie-Update wird reduziert.

Zudem steht ein Datenexport für „Mussfelder mit Kontennachweis erwünscht“ zur Verfügung, der die komplette Kontenliste inklusive deren Salden beinhaltet.

Bewegungsdaten:

- Zuordnung der Konten zu Knoten der Struktur

- Unterstützung bei Davon-Positionen und Muss-Feldern

- Bewegungsdaten aus Classic GL oder New GL

- Handelsrechtliche und steuerrechtliche Werte

Stammdaten:

- Hierarchie aller Felder

- Indikation Muss-Felder

- Pflege pro Meldestichtag für Unternehmen/Unternehmer

Reporting:

- Download der Daten nach Excel

- Maschinelle Schnittstelle per SAP Query

Kundennutzen der E-Bilanz in SAP

- Flexibles Angebot durch mehrere Lösungen

- Datenintegration in ein zentrales Repository

- Datenanreicherung

- Nebenrechnungen

- XBRL-Technologie

- Compliance und Kontrolle