Sind Geschäftsvorfälle mit Barzahlungen verbunden, ist eine Geschäftskasse notwendig. Da in Deutschland jeder einzelne Umsatz aufgezeichnet werden muss, sind buchführungspflichtige Unternehmen zur Führung eines Kassenbuchs verpflichtet (§ 238 HGB, § 141 AO).

Gesetzliche Anforderungen:

§ 145, Abs. 1 Abgabenordnung (AO) bestimmt, wie Kassenbücher zu führen sind:

„Die Buchführung muss so beschaffen sein, dass sie einem sachverständigen Dritten innerhalb angemessener Zeit einen Überblick über die Geschäftsvorfälle und über die Lage des Unternehmens vermitteln kann. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung verfolgen lassen.“

Das heißt in einem Kassenbuch sind alle Geschäftsvorfälle des Unternehmens zu erfassen, die mit Bargeld bezahlt werden. Folgende Eingaben sind dabei erforderlich: der Geschäftsvorfall mit Datum, die Belegnummer, der Steuersatz, die Höhe und Währung der Einnahme bzw. Ausgabe, die Umsatzsteuer sowie der aktuelle Kassenbestand.

Zugleich sind Kassenbücher so zu führen, dass der aktuelle Kassenbestand jederzeit einsehbar ist. Würde ein Steuerprüfer unangemeldet einen Kassensturz vornehmen, müsste er dabei auch den korrekten Kassenbestand vorfinden.

Weitere Informationen zur ordnungsgemäßen Buchführung finden Sie in § 146 Abgabenordnung.

Kassenbuchführung in der Praxis

In der Praxis sind Kassenbücher vor allem eines – schwierig zu führen. Viele Fehlerquellen sind möglich. Hinzu kommen eine Reihe von Anforderungen und Grundsätzen, die einzuhalten sind, sowie gesetzliche Aufbewahrungsfristen.

Hier einige Beispiele:

- Elektronisch geführte Kassenbücher dürfen nicht mit einer veränderbaren Datei geführt werden

- Kassenbücher dürfen nicht rechnerisch geführt werden

- Das Kassenbuch muss die Pflicht zur Einzelaufzeichnung jeder einzelnen Betriebseinnahme einhalten

- Die chronologische Reihenfolge muss eingehalten werden

- Keine Buchung ohne Beleg

- Der Soll-Bestand muss jederzeit mit dem Ist-Bestand vergleichbar sein (Kassensturzfähigkeit)

- Auch Privateinlagen und -entnahmen sind zu erfassen

- Rundungen sind nicht erlaubt

- Etc.

Je nach Struktur des Unternehmens und Anteile der Bargeschäfte kann eine nicht ordnungsgemäß geführte Kasse die ganze Buchhaltung infizieren. Softwaregestützte Lösungen unterstützen Unternehmen bei der Führung des Kassenbuchs – auch SAP bietet hier eine Lösung

Das Kassenbuch in SAP

Viele Unternehmen setzen bei Finanzen und Controlling auf SAP. Das Kassenbuch in SAP hingegen bleibt häufig ungenutzt. Und das obwohl bereits alle notwendigen Funktionen in SAP vorhanden sind.

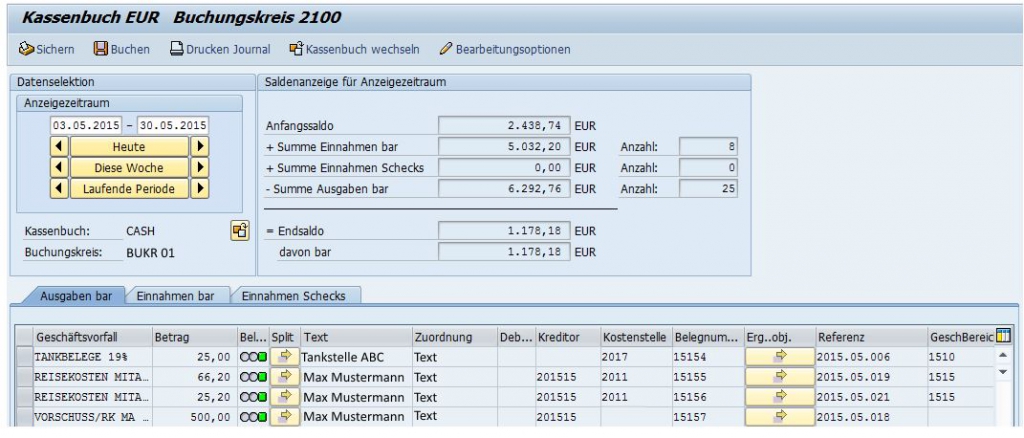

Das SAP Kassenbuch

Als Nebenbuch der Bankbuchhaltung, dient das Kassenbuch in SAP der Verwaltung von Bargeld im Unternehmen.

Kassenbucheinträge können so einfach erfasst, gesichert und gebucht werden. Unternehmen können die Kassenbuchgeschäftsvorfälle definieren und sich die Folgebelege anzeigen lassen. Auch das Drucken des Kassenjournals oder der Quittungen ist mit der SAP-Lösung möglich. Und auch ein Wechsel von Kassenbuch oder Buchungskreis während der Bearbeitung ist kein Problem.

Die Vorteile: SAP Kassenbuch

- Anfangs- und Endsaldo sowie die Salden der Ein- und Ausgaben werden automatisch mitgeführt und angezeigt: Übersicht über Einnahmen / Ausgaben pro Woche bzw. Periode

- Pro Buchungskreis können mehrere Kassenbücher geführt werden

- Das Kassenbuch kann in einem Buchungskreis pro Währung eingerichtet werden

- Buchungen auf Sachkonten sowie Kreditoren- und Debitorenkonten vornehmen

- Definierte Überleitung in die Hauptbuchhaltung

- Druckfunktionalität für Quittung (z.B. Empfangsbestätigungen)

- Verwendung unabhängig von anderen Buchungstransaktionen

- Einfache Erfassung / Bearbeitung in Enjoy-Transaktion (siehe Screenshot) für definierte Geschäftsvorfälle (Gutscheinverkauf, Bewirtungskosten, …)